初心者でも手軽に投資を始められる手法として、ソーシャルレンディングは近年注目を集めています。

サービスを提供する会社も増えているため、何を基準に選べば良いのか、自分に合っているのはどれなのか、迷っている方も多いかと思います。

そこでこの記事では、ソーシャルレンディングのメリット、デメリットに加え、おすすめサービスをご紹介していきます。

興味のある方やこれから始めてみたい方は、ぜひ参考にしてみてださい。

目次

ソーシャルレンディングとは

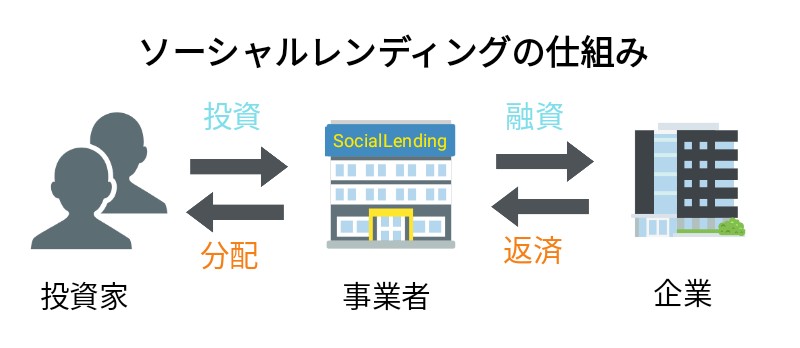

ソーシャルレンディングとは、投資家とお金を借りたい企業をネット上でマッチングするサービスです。

運営会社は、投資家から集めたお金を企業へ融資し、返済利息を投資家へ分配する仕組みとなっています。

ソーシャルレンディングは、クラウドファンディングの1種で、融資型クラウドファンディングとも言われます。

株式や不動産など他の投資と比べて、さまざまなメリット、デメリットがあるので知っておきましょう。

それでは具体的に解説していきます。

ソーシャルレンディングのメリット

運用中の手間や心労がない

ソーシャルレンディングは一度投資をすると、運用期間が終了し利息が分配されるまで「待つだけ」なので、手間がかかりません。

価格変動もないので、株式やFXのように日々値動きを気にする必要もなく、心理的負担もありません。

そのため、ほったらかし投資を実現できるのが魅力と言えます。

利回りは高め

高利回りな案件が多いのも特徴で、サービスや案件により差はありますが3%~7%の水準を期待できます。

これは他の投資法と比較しても、高い利回りと言えるでしょう。

少額から投資可能

通常投資のイメージとして、数十万〜数百万円の資金が必要ではないでしょうか。

ソーシャルレンディングは、サービスにもよりますが1万円から投資可能な場合が多いです。

ソーシャルレンディングのデメリット

貸し倒れのリスクがある

ソーシャルレンディングには融資先の企業が業績不振になったり、倒産したりなどで、貸し倒れが起こるリスクがあります。

貸し倒れになると、投資した金額の一部または最悪全額が返済されない可能性があります。

少しでもリスクを減らすために、実績や保証、担保についてよく確認することが重要です。

運用期間中に途中解約できない

ソーシャルレンディングは一度投資を開始すると、運用期間が終了するまで解約ができません。

急に資金が必要になったりしても困らないように、余剰資金で運用することが大切です。

ソーシャルレンディングおすすめ比較9選

一口にソーシャルレンディングと言っても、サービスによりさまざまな違いがあります。

利回りや運営会社の信頼性、過去の実績やリスク対策、案件数の多さや多様性など各社に特色があります。

そのため、自分の目的に合ったサービスを見極めることが重要です。

それでは具体的におすすめサービス9選を紹介していきます。

CROWD CREDIT(クラウドクレジット)

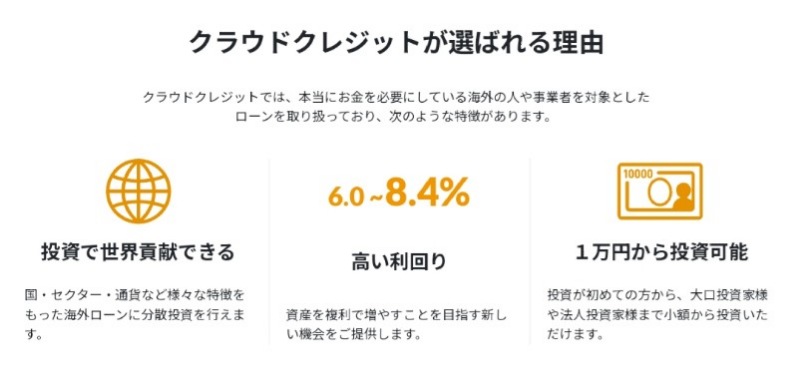

クラウドクレジットは、案件の多くが海外ファンドであるという特徴のサービスです。

日本にはさまざまな運営会社が存在しますが、海外案件に投資できるサービスはあまり多くはありません。

世界を舞台にした投資に興味ある方にとって、非常に魅力的と言えるでしょう。

また、クラウドクレジットでは、社会的インパクト投資が推進されています。

社会的インパクト投資とは、社会問題の解決に取り組む企業などに投資し、経済的だけでなく社会的リターンも目指す投資です。

そのため、投資をしながら同時に社会貢献に携わることもできます。

さらにクラウドクレジットの利回りは6%~10%ほどが中心で、中には10%を超える物もあり高利回りが期待できると言えるでしょう。

しかし、利回りが高い分それに比例するようにリスクももちろんあります。

過去には、カメルーンファンドで大規模な元本割れや返済遅延が発生しています。

投資の際は、案件をしっかりと選別するだけでなく、分散投資を心掛けリスク対策することも重要でしょう。

クラウドクレジットは、海外に興味がありハイリスクハイリターンな投資をしたい方におすすめできます。

\公式サイトはこちら/

Crowd Bank(クラウドバンク)

クラウドバンクは、サービス開始から圧倒的な実績を残しているサービスです。

累計応募金額は2,200億円を超え、取扱いファンド数5,400件以上という数値は、他社と比較して突出しています。

2013年サービス開始と国内事業者の中でも長く続けており、実績や案件数は申し分ありません。

さすが人気No.1サービスと言われるだけのことがあるのではないでしょうか。

案件には太陽光発電を中心に、再生可能エネルギー関連のものが多くあります。

サステナブルな社会を実現するためのものであり、専門性が高いプロジェクトで高利回りが期待できます。

投資することで、環境に配慮した再生可能エネルギーの普及に貢献することも可能です。

また、2021年の6月からは金取引も開始しました。

金は株などの下落局面に強く、経済の悪化や政情不安などさまざまな有事の備えとして活用できます。

他のサービスにはない新しい試みでもあります。

実績重視で選びたい方に、クラウドバンクはおすすめできると言えるでしょう。

\楽天ポイントが貰える/

Funds(ファンズ)

ファンズは、投資先が上場企業中心であるという特徴のサービスです。

他社のサービスの場合、新興企業であったり、企業名が公表されていなかったりするケースもあります。

経営の安定した上場企業は、貸し倒れや倒産のリスクは低く安心して投資しやすいと言えるでしょう。

しかし、リスクが低い分利回りはやや低めに設定されています。

ソーシャルレンディングの平均が利回り3%~7%程度なのに比べ、ファンズで募集されているのは1.5%~3%の案件が中心です。

そのため、高いリターンを目指す方にとっては少し物足りないかもしれません。

ただ、案件の中にはファンズ専用の優待特典が付いているものがあり、これらを選択すれば利回りの他にさまざまな特典が得られます。

株式投資ではなじみある優待ですが、他のソーシャルレンディングではあまり見かけません。

また、ファンズでは、最低1円からと他社と比べ少額からの投資が可能です。

少額から安心して投資を始めたい初心者に、ファンズはおすすめできると言えるでしょう。

LENDEX(レンデックス)

レンデックスは利回り6%~10%程度と、高いリターンが期待できるサービスです。

この数値は株式投資や投資信託、他のソーシャルレンディングサービスと比べても高い水準と言えます。

高利回りなのでリスクを懸念される方もいるかと思いますが、今まで貸し倒れなどのトラブルを起こしたことはなく安心です。

また、レンデックスには、扱っている案件が不動産関連のファンドがメインという特色もあります。

高利回りの不動産案件を中心に、12ヶ月以内と短めの期間で運用するため、効率が高い投資を目指すことができるでしょう。

さらにレンデックスでは、担保価値の評価に不動産大手である東急リバブルの査定結果を利用しています。

自社の査定価格と比較して、低い額の80%を上限に融資額は設定されており、万が一の場合に備えています。

会社の規模はまだ小さめですが、保証や担保をしっかりと設定し、また利息が毎月分配される点もリスク対策として安心です。

高利回りな案件に少しでも安心して投資したい方は、レンデックスがおすすめと言えるでしょう。

\公式サイト/

Alterna Bank(オルタナバンク)

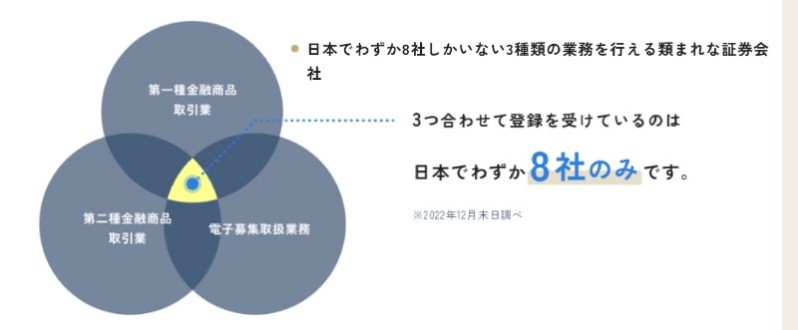

オルタナバンクは、証券会社が運営していることが特徴のサービスです。

ソーシャルレンディングの運営には第二種金融商品取引業の資格があれば良いのですが、証券会社は第一種の資格が必要です。

第一種の方がハードルも高く基準が厳しいため、他社と比べて資本金も多く安心して利用できます。

また、利回りは平均6%ほどの案件が多く、他のソーシャルレンディングと比べても高めです。

中には10%を超える高い利回りを期待できる案件もあります。

定期的にキャンペーンが実施されており、利回りにプラスして利益を得られることがあるのも魅力です。

しかもオルタナバンクの投資先は、国内外問わず不動産や金銭債権、未上場株式と種類が豊富です。

運用期間も2ヶ月から24ヶ月のものまでさまざまで、自分に合った案件を探すことができます。

投資対象や地域、期間を分散すればリスク軽減につなげることもできます。

オルタナバンクは総合力が高く、初心者から経験者まで幅広い方におすすめできると言えるでしょう。

CAPIMA(キャピマ)

キャピマは2022年12月開始と、スタートしたばかりの新しいサービスです。

近年、ソーシャルレンディングへの規制は強化されており、新規参入は年々難しくなっている状況です。

そんな中、新たに参入してきたキャピマは、厳しい審査基準をクリアした信頼性の高いサービスと言えるでしょう。

経営陣は有名な金融機関の出身者ばかりで、厳選された案件の提供やリスク管理が期待できます。

ファンド組成時の審査は厳しく、投資後もモニタリングのため案件審査会議が開催されており安心できます。

また、利回りは4%~6%と平均的ですが、特別優待付きの案件があるのは魅力的です。

ただ最低投資額が10万円からと高めなので、少額で投資したい初心者には少しハードルが高いかもしれません。

まだ開始したばかりのサービスで実績や案件数は少ないのですが、会員数の増加にともない今後増えてくることが予想されます。

まさに、これから期待できる新しいサービスと言えるのではないでしょうか。

\公式サイト/

Bankers(バンカーズ)

バンカーズは利回りよりも安全性を重視しており、リスク対策に重点を置いているサービスです。

利回りは2%~4%とやや低めですが、現在までの正常償還率は100%と安心できる実績があります。

また、親会社によるセイムボート出資方式を採用している点も魅力的です。

セイムボート出資方式とは、投資家だけでなく運営側も一部出資する方式のことです。

この方式により、もし損失が起きた場合は運営側も不利益を受けるため、案件の信頼度は高くなると言えるでしょう。

さらにバンカーズは、比較的新しいサービスですが運営会社の前身は老舗の貸金業者です。

ソーシャルレンディングの実績はまだ少ないのですが、長年の融資経験から優良な企業への投資が期待できます。

その他に安全面だけでなく、規模の拡大にも注目できます。

業界最速の30ヶ月で運用累計総額200億円を超えたり、大手のSBIソーシャルレンディングを統合したりもしました。

これらのことから、バンカーズは堅実なサービスを探している方におすすめできると言えるでしょう。

Maritime Bank(マリタイムバンク)

マリタイムバンクは、投資対象を船舶に特化した他にはないサービスです。

2022年3月にスタートしたばかりですが、日本初の船舶事業へ投資できるサービスとして注目されています。

海に囲まれた日本にとって海運業は非常に重要な役割を担っており、船舶への投資も人気が高まることが予想されます。

運営会社の親会社は船舶の専門知識を持つ企業のため、案件の選定も期待できるでしょう。

また、利回りは4%~9%と高めで、十分なリターンが期待できると言えます。

さらに投資後はマイページから、船舶の様子を確認することができます。

リアルタイムな運航状況や、船舶の外観や内部の画像を眺めたりできるのは、船好きにとってうれしいサービスです。

しかしマリタイムバンクには、船舶ならではの他の投資にはないリスクがあります。

事故や沈没、また国際的な政情不安などで船舶の運航が困難になり、収益が発生しなくなる場合も考えられるでしょう。

そのため、マリタイムバンクでは船舶を担保に設定し、また万が一の場合にも保険金で対応できるよう備えています。

マリタイムバンクは船舶に興味があり、新しい分散投資先を探している方におすすめできると言えるでしょう。

\公式サイトはこちら/

Funvest(ファンベスト)

ファンベストは安全性を重視しており、低リスクの投資が期待できるサービスです。

利回りは2%~4%とやや低めですが、その分信頼度の高いファンドが組成されていると言えます。

ハイリスクハイリターンを望む投資家には物足りないかもしれませんが、安全に資産運用をしたい方に向いています。

また、ファンベストの運営会社は、大和証券グループとクレディセゾングループが出資して設立された会社です。

どちらも上場している一流企業なので、信用や信頼面での問題はなく、適切な管理や運用が期待できるでしょう。

さらに大和証券グループからの出向者が中心となり、コンプライアンスや内部監査についても厳格な体制が敷かれています。

投資案件のチェックについても、グループ力が活用された5段階の厳しい審査があり入念な確認が行われています。

そのため投資先は信用力の高い上場企業が中心となり、不正や詐欺などに巻き込まれる可能性も極めて低いでしょう。

そのほか利回りは低めですが、ギフト券などがもらえるキャンペーンが豊富に用意されている点も魅力的です。

ファンベストは、低リスクで投資を始めたい初心者におすすめできると言えるでしょう。

\公式サイトはこちら/

利回り比較

ソーシャルレンディングの平均利回りは3〜7%ほどです。上記でご紹介した各サービスの利回りを比較してみましょう。

| クラウドクレジット | 6〜10%、10%超えも |

| クラウドバンク | 5〜7% |

| ファンズ | 1.5〜3% |

| レンデックス | 6〜10% |

| オルタナバンク | 6%前後、10%超えも |

| キャピマ | 4〜6% |

| バンカーズ | 2〜4% |

| マリタイムバンク | 4〜9% |

| ファンベスト | 2〜4% |

このように各サービスで、利回りは大きく変わります。ですが決して利回りが高いから良いというものではありません。

選択する際は、運営会社の信頼性、過去実績やリスク対策法などを考慮して選んでみてください。

結局のところおすすめは?

上記でご紹介したサービスの中から特におすすめを3つあげるとするなら。

おすすめNo.1

人気No.1

ソーシャルレンディングは、少額から投資でき比較的リスクの低い初心者でも始めやすい投資方法と言えます。

口座開設なども各公式サイトから、簡単にネットでできるものばかりです。

自分に合ったサービスを見つけて、ソーシャルレンディングでの投資を始めてみてはいかがでしょうか。

まとめ

以上、ソーシャルレンディングのメリット、デメリットに加え、おすすめサービス9選を解説してきました。

気になったサービスはありましたでしようか。現在、銀行預金しかしてないという方は、最低投資額1万円から利用できるものもありますので、ぜひ口座開設してみてください。